今年上半年已经结束,从2017年低迷中走来的债市,在这半年时间里,一方面在逐步走出此前的低谷,给投资者带来一丝欣慰;但另一方面,各种内外部的不确定性事情,也给投资者增添些许无奈;同时,不断爆出的债券违约案例,也让部分市场机构频频“触雷”。上半年的债市,就在这冰与火的考验中振荡分化。

下半年的债券市场将会如何演变?机构投资者们最关心的问题又是什么?市场机构分析认为,在上半年债市慢牛行情中,国际国内影响因素交织,国际上的不确定性事件以及国内违约案例的增加,仍将左右下半年市场投资情绪。当前,结构性去杠杆稳步推进,稳健中性的货币政策灵活预调微调,以保持流动性合理充裕。这样的环境利于债市继续在振荡分化中保持慢牛格局,其中利率债和高等级信用债仍是配置首选。

回稳中振荡分化

今年以来,中国国债市场表现坚挺,虽然期间也经历下跌,但最终都以再度上涨收官。比如年初1月份,10年期国债利率一度升至3.97%,到4月中旬最低降至3.5%。5月中旬10年期国债利率一度反弹至3.7%,5月末再度降至3.6%。6月初在美国加息预期之下,10年期国债利率一度升至3.69%,此后又回到3.6%。市场机构分析表示,这也充分显示了今年国债市场的韧性,每次下跌都是配置机会。

与此同时,在信用债券违约案例不断增加的情况下,今年信用债投资也出现了明显的分化。一方面,AAA和AA+等高等级企业债利率整体下行,但AA级企业债利率下行幅度有限,而AA-级企业债利率明显上行。业内人士分析称,这一分化走势说明,在当前市场情况下,只有投资类似利率债的高等级信用债才能赚钱,而投资低等级信用债反而会亏钱。

东兴证券固定收益分析师池光胜认为,今年以来,支持债市走牛的最大逻辑是融资需求走弱、货币政策边际略松和金融监管由“堵”转“疏”。池光胜表示,3月底以来,在海外环境大幅恶化的背景下,并未明显看到国内经济和金融监管政策的对冲式放松;中美贸易摩擦还带来了股市的深度调整,引发了大量质押股权的平仓风险,而民企又是股权质押的主力军。在资产份额和融资渠道的双重压力下,随着民企股权压力的加大,民企的生产经营能力可能会继续被削弱,民企的资产负债表可能会面临越来越大的“缩表”风险,这会进一步增强市场的融资需求及走弱预期和短期经济下行压力,慢牛行情仍将延续。

在上半年债市振荡分化走势中,违约案例的增加,成为影响市场投资情绪尤其是左右低等级信用债的重要因素。

据统计,今年以来共有20余起债券违约事件。截至2018年5月末,公司信用类债券违约后尚未兑付的金额663亿元。违约主体范围也不断扩大,从民营企业到地方国企,再从地方国企蔓延至央企。频频出现的债券违约,成为舆论关注焦点。

尽管各方已经取得共识,违约常态化属市场必经阶段,风险可控,但潜在风险依然成为影响市场分化的因素。中央国债登记结算有限责任公司在研究中表示,今年以来债券信用事件频发,多家民营企业出现债务违约,中低等级信用债利差明显扩大。同时,公司信用类债券在今年面临集中到期高峰和回售高峰,偿债压力较大,需警惕信用风险和区域性金融风险。

谁将决定市场走向

从上半年影响债市的因素看,国际国内超预期事件交织,特别是国际上的不确定性事件,成为影响债市振荡的重要因子。

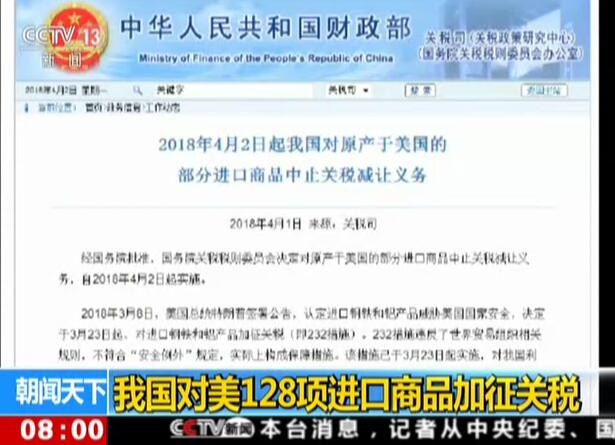

从国际看,在美国股票市场从高位回落的背景下,一些确定性和不确定性因素左右着债券市场波动。上半年,中美贸易摩擦一波三折,无疑是近期影响国内债市的主要因素。

申万宏源固定收益相关研究表示,目前来看,中美贸易摩擦打压市场风险偏好,利好债市。该研究称,中期看,两败俱伤不是中美两个全球最大经济体的最优选择,预计两国将就商品市场和投资准入、高科技产品和能源领域双向投资和进出口问题展开深入谈判,中期贸易战风险将有所弱化。但短期内,由于贸易战在一定程度上削弱两国经济增长前景,可能扭曲两国货币政策,预计将带动债券收益率下行。

太平洋证券相关研究认为,短期避险情绪提升,债市配置吸引力或增加。该研究表示,中美双方是否会对清单上的商品最终加征关税,仍然具有不确定性。其对实体经济的影响尚无法判断。但是短期内,贸易战再升级对金融市场的冲击是不可避免的,避险情绪的提升必然导致债券市场相对权益市场的配置吸引力增加。

就在中美贸易摩擦前景扑朔迷离之际,美联储的如期两次加息,无疑也会影响着国际国内债市的走势。

北京时间6月14日凌晨,美联储公布利率决议,宣布加息25个基点,这是美联储今年以来第二次加息,符合市场普遍预期。自2015年12月启动本轮加息周期以来,美联储已加息7次。此外,市场预计美联储2018年还会有两次加息,明年料将加息三次。

对此,中银国际研究表示,美联储的继续加息将进一步牵制中国人民银行的货币政策。该研究称,3.7%-3.8%左右应该是央行目前比较认可的10年期国债到期收益率(YTM)合理水平区间。中信证券固定收益首席分析师明明表示,从内部因素来看,国内经济基本面面临一定的下行压力,扩内需和降低企业融资成本成为经济金融工作的主要目标,内部环境制约货币政策收紧,维持下半年10年期国债收益率中枢将降至3.4%~3.6%区间内的判断不变。

利率债振荡慢牛趋势不改

在结构性去杠杆、国际复杂因素影响下,国内经济走势与货币政策无疑决定着后续债市走向。

6月24日,中国人民银行宣布通过定向降准支持市场化、法治化“债转股”和小微企业融资。此后几天,人民银行货币政策委员会于2018年第二季度召开,会议指出,要继续密切关注国际国内经济金融走势,加强形势预判和前瞻性预调微调。稳健的货币政策保持中性,要松紧适度,管好货币供给总闸门,保持流动性合理充裕,引导货币信贷及社会融资规模合理增长。

在这样的背景下,市场研究机构认为,当前债市面临的基本面和货币政策环境有利,利率债振荡慢牛趋势不改,只是考虑到结构性去杠杆持续推进,经济增速下行过程中信用风险仍将持续暴露,债券市场未来分化难以避免,对投资者而言,利率债和高等级信用债仍是配置首选。

海通证券姜超在研究中认为,坚定看好债市慢牛行情。理由是下半年经济增长承压,资本约束和金融监管背景下融资增速回落,资金供求改善,而随着美国的加息和中国经济的减速,中美利率也将分道扬镳。姜超表示,由于影子银行监管、刚兑逐渐打破和信用违约频发,利率债和信用债走势分化,坚定配置利率债和高等级信用债。

申万宏源分析师孟祥娟认为,当前处于经济需求边际弱化,而伴随去杠杆政策持续发力,再融资收紧进一步加大经济下行压力,5月高频数据显示的短期经济向好不具备可持续性,同时考虑到中美贸易争端解决方案落地迫近,预计我国经济仍将面临一定的增速下行压力;同时考虑到下半年至2019年年底,企业存量债务大量到期,违约压力将持续。孟祥娟预计,后续货币政策将聚焦在改善再融资环境,重点关注信贷和非标渠道,预计总量边际放松加结构性政策引导为主,但短期实体经济融资成本仍然易上难下,维持看好利率债和高等级信用债的观点不变。